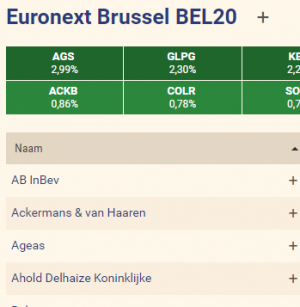

Beinahe alle europäischen Länder melden die Zinseinnahmen ihrer Anleger an den Fiskus der Heimatländer. Für Luxemburg und Österreich gelten (noch) Sonderregelungen. Ab 2016 wird aber auch Luxemburg mit der Meldung beginnen. Österreich hat ebenfalls Mitteilungen angekündigt. In Belgien wurden die Finanzämter kürzlich angewiesen, nicht deklarierte Zinsen mit einem 50-prozentigen Zuschlag auf die Steuer zu ahnden und zwar rückwirkend für 7 Jahre. Dazu kommen noch weitere 7 Prozent als Verspätungszinsen.

Beinahe alle europäischen Länder melden die Zinseinnahmen ihrer Anleger an den Fiskus der Heimatländer. Für Luxemburg und Österreich gelten (noch) Sonderregelungen. Ab 2016 wird aber auch Luxemburg mit der Meldung beginnen. Österreich hat ebenfalls Mitteilungen angekündigt. In Belgien wurden die Finanzämter kürzlich angewiesen, nicht deklarierte Zinsen mit einem 50-prozentigen Zuschlag auf die Steuer zu ahnden und zwar rückwirkend für 7 Jahre. Dazu kommen noch weitere 7 Prozent als Verspätungszinsen.

Luxemburg und Österreich haben den ausländischen Sparern Anonymität eingeräumt und dafür seit Mitte 2011 von deren Zinseinnahmen satte 35% abgezogen. Der Löwenanteil daran wurde nach Belgien transferiert.

Der Fiskus hat hier bis Ende 2013 für die Selbstanzeige geworben. Die Vergesslichkeit der Nachmelder wurde dann mit einem maßvollen 10-prozentigen Zuschlag vergolten. Denn im Grunde haben viele geglaubt, dass mit der einbehaltenen 35-prozentigen Kapitalsteuer in Luxemburg die Sache erledigt sei. Das liegt auch nahe. Zwar ist der Abzug in einer EU-weit geltenden Zinsrichtlinie geregelt. Das jeweilige Mitgliedsland bestimmt aber selber, was in die Steuerformulare einzutragen ist. Allerdings ist auch vorgeschrieben, dass Belgien „von Amts wegen“ die in Luxemburg bezahlten 35 Prozent voll mit der belgischen Steuer verrechnen muss – somit 25 Prozent auf Termingelder. Der belgische Fiskus hat daher praktisch keinen Schaden.

Dennoch will der er aus der fehlenden Angabe in der Erklärung ein Geschäft machen. Mit der 50-prozentigen Erhöhung und den Zinsen ergeben sich über 40 Prozent Steuern, die mit der 35-prozentigen Steuer aus Luxemburg zu verrechnen sind. Vor dem 1.7.2011 betrug die Steuer dort aber nur 20 Prozent und vor dem 1.7.2008 nur 15 Prozent. Damit bleibt immer weniger zum Verrechnen. Die Differenz ist für die vergangenen 7 Jahre mit Zinsen auf einen Schlag fällig. So kann sich keine Geldanlage rechnen.

Verhandeln und vergleichen

Daher ist zu empfehlen, mit dem Fiskus zu verhandeln. Eine Erhöhung der Steuer um 50 Prozent ist an sich die unterste Grenze für Steuerhinterziehungsfälle, die sogar bis auf 200 Prozent gehen kann. Eine Steuerhinterziehung liegt aber bei einem bloßen Irrtum überhaupt nicht vor.

Daher ist zu empfehlen, mit dem Fiskus zu verhandeln. Eine Erhöhung der Steuer um 50 Prozent ist an sich die unterste Grenze für Steuerhinterziehungsfälle, die sogar bis auf 200 Prozent gehen kann. Eine Steuerhinterziehung liegt aber bei einem bloßen Irrtum überhaupt nicht vor.

Wegen der Pflicht des Fiskus zum Verrechnen kann der Schaden des belgischen Fiskus nur wenig ins Gewicht fallen. Daher können schlechte Absichten kaum unterstellt werden. Die Verwaltung könnte von Ihrer Anweisung an die Finanzbeamten Ausnahmen zulassen. Daher ist eine baldige sogenannte „spontane Erklärung“ beim zuständigen Finanzamtsprüfer zu empfehlen. Denn werden einmal Kontrollmitteilungen von Luxemburg versandt und stößt die Behörde von sich aus auf das Versäumnis, kann kaum mehr mit Gnade gerechnet werden.

Der Säumige, besser sein Steuerberater oder Anwalt, nimmt den Kontakt auf und versucht den Fall anonym, also ohne Angabe des Namens zu verhandeln. Erst wenn man zu einem Ergebnis gelangt, wird die Anonymität aufgehoben. Die Namen werden genannt und ein Vergleich geschlossen.

Die Betroffenen müssen sich aber bewusst sein, dass auch Erklärungen zur Herkunft des Geldes, etwa Ersparnis oder Erbschaft, abgegeben werden müssen. Dazu müssen die Angaben allumfassend sein.

Die Gefahr, strafrechtlich wegen Steuerhinterziehung am Pranger zu stehen, ist mit diesem Schritt ziemlich eingeschränkt. Der Geldtransfer in die modernen Steuerparadiese wie Singapur, Macao oder Hongkong lohnt auch kaum mehr. Mit diesen Ländern wird ebenfalls wegen Mitteilungen an die Herkunftsländer verhandelt. Der Zug rollt immer schneller.

Walter Grupp

Walter Grupp ist Rechtsanwalt und Fachanwalt für Steuerrecht

Comptable-fiscaliste agréé IPC

Grupp & Partner

Av. de la Renaissance 1

1000 Bruxelles

![]() walter.grupp(at)grupp-partner.com

walter.grupp(at)grupp-partner.com

EININTERESSANTER BEITRAG VON WALTER GRUPP