Die hohen Steuersätze in Belgien können für Senioren mit fremder Staatsbürgerschaft zum Alptraum werden. Denn Freibeträge bei Erbschaften wie in Deutschland gibt es im Nachbarland kaum – und wenn, dann gewährt sie der Fiskus nur in homöopathischen Dosen. Vermögende Pensionäre mit ausländischer Staatsbürgerschaft sollten in Belgien also vorsorgen. Sonst kann es passieren, dass nicht die Angehörigen, sondern der Fiskus erbt.

Andere Länder, andere Sitten: Während der deutsche Fiskus Ehepartnern 500.000 Euro und jedem Kind 400.000 Euro steuerfrei belässt, sind in Belgien im schlimmsten Fall 80 Prozent des Erbes an den Staat abzuführen. Das kann Ausländern, die ihre alten Tage in Belgien verbringen, den Lebensabend vergällen. Nur wer bei den EU-Institutionen beschäftigt ist, darf im Todesfall eine Behandlung nach den Regeln des Heimatlandes erwarten. Das ist vorteilhaft, denn in fast allen EU-Staaten gibt es bessere Konditionen. Bleiben EU Beamte aber nach ihrem Ausscheiden in Belgien, dann schützt sie ihr ehemaliges Personalstatut nicht mehr, ebenso aktive EU-Beamte mit Grundbesitz im Land. Internationales Recht erlaubt dem belgischen Fiskus den Zugriff.

Spitzensätze bei Erbschaftssteuer

Wer immer nach der Pensionierung in Belgien bleibt, im Todesfall unterliegt sein gesamtes in- und ausländisches Vermögen der belgischen Erbschaftssteuer. Die Spitzensätze von 27 Prozent bis 30 Prozent für Ehepartner und Kinder sind schnell erreicht. Lebenspartner werden unter gewissen Voraussetzungen Ehepartnern gleichgestellt.

Zählt der Begünstigte nicht zur näheren Verwandtschaft, gilt in Flandern eine Spitzensteuer von 65 Prozent, in der Wallonie und in Brüssel sogar von 80 Prozent. Wer Eigentümer eines Anwesens in Deutschland ist, riskiert sogar, zweimal zu zahlen: In seiner Heimat und in Belgien. Anders als mit Frankreich gibt es noch immer kein Doppelbesteuerungsabkommen für Erbschaften, das diesem Zustand ein Ende macht. Belgien ist allerdings gnädig und rechnet eine in Deutschland ggf. bezahlte Steuer an. Immerhin hat sich der europäische Gesetzgeber der Not der Auslandseuropäer angenommen. Eine auf den Weg gebrachte EU-Verordnung gibt ihnen Wahlfreiheit über das zur Anwendung kommende Erbrecht. Auf das Steuerrecht hat sie aber keinen Einfluss. Sie gibt aber Klarheit, wer Erbe ist und was ihm zusteht.

Für Kinder das „nackte“ Eigentum

So teilen sich in Deutschland in einer Zugewinngemeinschaft der überlebende Elternteil und die Kinder den Nachlass. Anders in Belgien. Zwar erhalten sie dort mehr als die Nachkommen in Deutschland, sie müssen aber bis zum Antritt des Erbes meist länger warten. Besteht der Nachlass nur aus dem Familienheim, erhält der Ehepartner das Nutzungsrecht, den sog. Nießbrauch. Die Kinder bekommen nur das „nackte“ Eigentum.

Erst wenn der überlebende Ehepartner stirbt, kommen sie zum Zuge. Da in Belgien die Regionen über Steuerautonomie verfügen, gibt es unterschiedliche Steuersätze. So liegt in der Wallonie im Erbfall der Freibetrag für Ehepartner und Kinder über 21 Jahre bei bescheidenen 12 500 Euro. Das betrifft etwa die Brüsseler Vororte La Hulpe oder Waterloo. Je jünger die Kinder sind, umso höher ist der Freibetrag. Mit 15.000 Euro nur geringfügig höher ist er in Brüssel und den zur Hauptstadt gehörenden Gemeinden wie Watermael-Boitsfort oder Woluwe-Saint-Lambert.

Nach Region verschieden

Flandern praktiziert ein anderes Erbschaftsteuersystem. Dort gibt es keine Freibeträge – dafür bleiben die Rechte an der Familienwohnung für den überlebenden Ehepartner steuerfrei. Damit bietet die flämische Region für Verheiratete das günstigste Erbschafsteuerrecht. Wer in den Brüsseler Vororten Wezembeek-Oppem oder Sterrebeek den Familiensitz hat, kann sich also glücklich schätzen. Darüber hinaus sind Ehepartner und Kinder begünstigt, weil Flandern Immobilien, Konten und Geldanlagen getrennt besteuert. Damit profitieren Erben mehrmals von den niedrigen Tarifen. In Brüssel und der Wallonie wird der Familiensitz ebenfalls geschont, doch erbschaftssteuerfrei ist er nicht. Für Ehepartner und Kinder gelten nur günstigere Tarife.

Angesichts der hohen Erbschaftssteuer nutzen die Belgier alle Möglichkeiten, sie zu mindern. Ein beliebter Weg sind Schenkungen an Ehepartner und Kinder. Zwar gelten für diese die gleichen Steuersätze wie für Erbschaften. Aber „Handschenkungen“, so von Geld oder Schmuck, sind steuerfrei, wenn der Spender nicht innerhalb der nächsten drei Jahre stirbt. Andernfalls rechnet der Fiskus sie dem Erbe hinzu. Vermeiden lässt sich das, wenn ein Notar die Schenkung vollzieht. Außer seinen Gebühren fällt für sie in Brüssel und Flandern nur 3 Prozent Registrierungssteuern an. In der Wallonie 3,3 Prozent.

Für entfernte Verwandte und nicht zur Familie gehörende Personen sind abhängig von der Region zwischen 5,5 und 7,7 Prozent zu entrichten. Für Schenkungen von Immobilien gilt diese Gunst nicht. Die fällige Schenkungssteuer ist in der Regel so hoch wie die Erbschaftsteuer. Allerdings zählt der Fiskus nur Schenkungen der vergangenen 3 Jahre zusammen. Danach kann man erneut von den niedrigen Eingangstarifen profitieren. In Deutschland müsste man 10 Jahre verstreichen lassen.

Handschenkung steuerfrei

Günstiger ist es, sein Kind schon beim Kauf des Eigenheims zum „nackten“ Eigentümer zu machen. Die Mittel können ihm die Eltern mit einer Handschenkung steuerfrei zur Verfügung stellen. Sterben sie, wird der Sprössling Volleigentümer, ohne Erbschaftsteuer zu zahlen. Allerdings sind dabei einige Formalitäten zu beachten.

Wer diese versäumt, der kann das Heim scheibchenweise auf die Abkömmlinge übertragen. Wer alle drei Jahre einen Teil der Immobilie – so im Wert von 100 000 Euro – mit einem notariellen Schenkungsvertrag überträgt, kommt ebenfalls mit einer moderaten Belastung um 5 Prozent davon. Im Fall des Kaufs wären bis zu 12,5 Prozent Grunderwerbssteuer zuzüglich Notarkosten fällig.

Wer keine Erben hat, dem bleibt die Möglichkeit, sein Wohnhaus auf Rentenbasis zu verkaufen. Die Anzahlung und lebenslange Rente können den Lebensabend versüßen. Die steuerlich ebenfalls privilegierte Vermögensübertragung auf eine „gemeinnützige“ Privatstiftung ist nur Menschen mit sozialer Ader zu raten. Auch das in Belgien beliebte Einbringen von Grund und Boden in eine Gesellschaft, etwa einer GmbH bzw. SPRL, ist nicht immer sinnvoll. Die Betriebskosten fressen die Steuervorteile oft wieder auf.

Vermögende Pensionäre mit ausländischer Staatsbürgerschaft sollten in Belgien vorsorgen. Sonst kann es passieren, dass nicht die Angehörigen, sondern der Fiskus erbt.

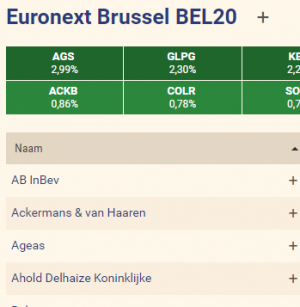

FLANDERN

Kein Freibetrag. Aber die Rechte an der gemeinschaftlich genutzten Familienwohnung gehen völlig unbelastet auf den überlebenden Ehepartner über.

Für die Kinder gilt:

0,01 – 50.000 € 3%

50.000 – 250.000 € 9%

Vermögen, Immobilien und unter bestimmten Bedingungen Familienunternehmen werden getrennt besteuert, also jeweils mit den niedrigen Eingangssteuersätzen.

BRÜSSEL

Freibetrag: 15.000 €

(für Ehepartner und Kinder über 21 J.)

0,01 – 50.000 € 3% (2%)

50.000 – 100.000 € 8% (5,3%)

100.000 – 175.000 € 9% (6%)

175.000 – 250.000 € 18% (12%)

250.000 – 500.000 € 24%

Über500.000 € 30%

WALLONIE

Freibetrag: 12.500 €

(für Ehepartner und Kinder über 21 J.)

0,01 – 2.500 € 3% (1%)

2.500 – 25.000 € 4% (1%)

25.000 – 50.000 € 5% (2%)

50.000 – 100.000 € 7%

(ab 50.000 – 175.000 € 5%)

100.000 – 150.000 € 10%

150.000 – 200.000 € 14%

(ab 175.000 – 250.000 € 12%

200.000 – 250.000 € 18%

250.000 – 500.000 € 24%

Über500.000 € 30%

Walter Grupp ist Rechtsanwalt und Fachanwalt für Steuerrecht

Walter Grupp ist Rechtsanwalt und Fachanwalt für Steuerrecht

Comptable-fiscaliste agréé IPC

Grupp & Partner

Av. de la Renaissance 1

1000 Bruxelles

walter.grupp(at)grupp-partner.com

Mein im Januar 2024 verstorbener Ehepartner war Belgier. Wir hatten unseren gemeinsamen Wohnsitz in Deutschland. Laut der Europäischen Erbrechtsverordnung für die Mitgliedsstaaten der EU gilt das Erbrecht des Landes, wo der Erblasser zuletzt seinen Wohnsitz hatte. In meinem Fall also das Erbrecht von Deutschland mit dem Freibetrag in Höhe von 500.000,- € für Ehepartner. Dieses gilt jedoch nur für das beweglichen Eigentum, unbewegliches Eigentum wie Immobilien werde nach dem Erbrecht des Landes besteuert, wo sich diese befinden. Mein Partner hat mir sein ehemaliges Wohnhaus in Flandern vermacht. Die Erbschaft ist eine sogenannte grenzüberschreitende Erbschaft. Beim zuständigen Nachlassgericht in Deutschland muss die Testamentseröffnung sowie das Europäische Nachlasszeugnis beantragt werden. In Belgien muss innerhalb von fünf Monaten nach dem Todestag des Erblassers über einen belgischen Notar die Nachlasserklärung gemacht werden. Dafür muss der Wert des in Belgien relevanten Nachlasses, also der Immobilie, angegeben werde, denn danach berechnet sich die Erbschaftssteuer, welche in Belgien entrichtet werden muss. Es gibt drei Möglichkeiten der Bewertung, 1. die kostenlose Schätzung durch Vlabel, eine Abteilung des belgischen Finanzministeriums, 2. eine Wertgutachten durch einen durch das belgische Finanzamt anerkannten Schätzer, diese beiden Bewertungen haben den Vorteil, dass die Schätzungen für das Finanzamt verbindlich sind, wenn die Immobilie durch die Erben zu einem höheren Preis verkauft wird, ändert sich nichts mehr an der zu zahlenden Erbschaftssteuer, allerdings können die Schätzungen eher hoch ausfallen, jedoch umgekeht, wenn der Verkaufspreis den Wert der Schätung unterschreitet, gibt es zuviel gezahlte Steuer nicht zurück. 3. besteht die Möglichkeit, den Wert der Immobilie selbst zu schätzen, dieser Wert ist nicht verbindlich, innerhalb von zwei Jahren kann das Finanzamt Verkaufspreise überprüfen. Wenn die Immobilie in diesem Zeitraum von den Erben zu einem höheren Preis als dem Schätzwert verkauft wird, fallen für die Differenz weitere Steuern an. Die Erbschaftssteuern sind gestaffelt und erheblich, 1-50.000 € = 3%, 50.000 – 250.000,- € 9%, ab 250.000,- 27%. Es ist mit 20% des Verkehrswertes zu rechnen. Dazu gibt es Strafsteuern, auf die Differenz zwischen Schätzwert und Verkaufspreis von mindestens 5%. Wer sich selbst beim Finanzamt denunziert, erhält 50% Rabatt und zahlt einen Aufschlag von 2,5%. Oberhalb von 250.000,- € wird jeder € mehr mit 29,5 bzw. 32% besteuert. Das geerbte Haus könnte auch erst nach Ablauf von zwei Jahren verkauft werden, denn nur innerhalb von zwei Jahren können die Verkaufspreise vom Finanzamt überprüft werden. Dann würden auf einen von der Schätzung abweichenden höheren Verkaufspreis keine Extrasteuern an. Allerdings gibt es in Belgien neben der Grundsteuer eine Leerstandssteuer und ein fiktives Einkommen in dem Fall, dass die Immobilie nicht selbst bewohnt wird und nicht vermietet ist.

Grundsätzlich sollten sofort nach dem Todestag des Erblassers damit begonnen werden, beim Nachlassgericht die Testamentseröffnung sowie danach das Europäische Nachlasszeugnis zu beantragen, denn das Nachlasszeugnis ist notwendig für die belgische Nachlasserklärung, die spätestens fünf Monate nach dem Todesfall beantragt werden muss. Fristverlängerungen kosten sofort mehr Steuern, 1% auf die Erbschaftssteuer, wird die Frist für die Nachlasserklärung ohne Fristverlängerungsantrag versäumt, 5% Aufschlag auf die zu entrichtende Erbschaftsteuer. Andere Termine im Zusammenhang mit dem Todesfall, Trauerfeier, Beisetzung usw. sind nahezu nachrangig angesichts der knappen Fristen und der sofort wirksam werdenden Strafsteuern.

Des weiteren muss damit gerechnet werden, dass, nachdem die belgische Finanzbehörde von dem Sterbefall des belgischen Steuerpflichtigen erfahren hat, dessen Steuererklärungen drei Jahre rückwirkend auf Fehler überprüft werden. Längst abgeschlossenen und genehmigte Steuerbescheide werden posthum auf Fehler überprüft und Steuernachforderungen erhoben. So erging es mir im Falle meines Partners, welcher aufgrund seiner belgischen Rente in Belgien steuerpflichtig war. Fünf Wochen nach seinem Tod erhielt ich per Einschreiben die Mitteilung über die Korrektur der Steuererklärung für das Jahr 2021. Nur zwei Wochen, nachdem ich der Korrektur auf Rat meines belgischen Buchhalters zugestimmt hatte, erhielt ich die Steuernachforderung einschließlich Aufschlag, da mein verstorbener Ehepartner unkorrekte Angaben gemacht hatte.

Hätte mein Partner seine Immobilie in Belgien zu Lebzeiten verkauft, anstatt aus sentimentalen Gründen daran festzuhalten, würde selbst dann, wenn der Kaufpreis auf Konten in Belgien verwahrt worden wäre, bis zu dem Freibetrag von 500.000,- € keine Erbschaftssteuer angefallen.

Mein Fazit, Immobilien in Belgien sofort verkaufen, solange es möglich ist, und den Erlös verprassen oder sonstwas damit machen, auf keinen Fall unbewegliches Eigentum in Belgien behalten, des weiteren unbedingt den Wohnsitz ins benachbarte Ausland verlegen, denn dann greift das nachteilige belgische Erbrecht nicht.

Sehr geehrte Damen und Herren, gerne würde ich erfahren wenn ich das erben in belgien ablehnen, ob ich dann trotzdem die Beerdigung bezahlen muß von Einen Bruderich lebe in Deutschland.

Meine Frau und ich wohnen seit einem Jahr in Belgien und wir sind mit den Erbrecht-Regelungen nicht so vertraut. Neu war es für uns zu hören, dass es in Belgien unterschiedliche Steuersätze je nach Region gibt. Ich denke, wir werden uns demnächst mit einem Notar in Verbindungen setzten.

Danke für die Infos zum Erbrecht. Ich möchte jetzt ein Testament machen, damit ich mich in Zukunft nicht darum kümmern muss. Ich werde mit einem Anwalt über das Erbrecht und das Erstellen eines Testaments sprechen.

Vielen Dank, dass Sie sich die Mühe gemacht haben, diesen Artikel zum Thema erbrecht mit uns zu teilen. Ich denke, ich kann mit bestimmten Dingen einverstanden sein. Ich werde sie noch einmal überdenken.

Ein toller Beitrag zum Erbrecht in Belgien. Ich war überrascht, dass bis zu 80 Prozent des Erbes an den Staat abzuführen sind. Vielleicht soll dann dort eine Handschenkung sehr oft vorkommen.

Sehr geehrter Herr Grupp,

im Januar diesen Jahres teilte uns eine Anwaltskanzlei in Antwerpen mit, daß wir wohl ein Erbe unseres Cousins und Sohn von /Tante/Onkel ( alle sind in den letzten Jahren verstorben, der Cousin zu letzt in 2016 )zusammen mit belgischen Verwandten antreten können.

Leider hat sich seit Januar nicht mehr getan, ist die Sache nicht mehr weiter gekommen.

Ist das normal, gibt es da Verjährungsfristen ?

Ich danke im voraus für Ihre Bemühungen.

Grüße

Sonja

Gutent Tag

Wie ist es bei folgendem Sachverhalt?

Mutter lebt schon seit immer in Chile und ist Chilenin

Hat aber seit 6 Jqhren eine Wohnung zur Miete in Belgien

Hat sogar einen Personalauseis

Alles weil ihre Tochter in Belgien lebt

Wenn sie mal stirbt gilt dann auch fuer die Tochter der uebliche Freibetrag ?

Gruss

Mike

ich wohne in Deutschland, habe die deutsche Staatsbürgerschaft und habe von einem Onkel in Belgien (Bruder meine verstorbene Mutter) eine Betrag von 14.000€ geerbt.

Habe jetzt von der belgischen Steueramt die Aufforderung erhalten ca 6,500€ an Eerbschaftssteuer zu zahlen.

Muss ich diese Steuer in Belgien bezahlen oder kann ich wahlweise die Erbschaft in Deutschland versteuern.

Wir können keine Auskunft in Steuerangelegenheiten erteilen. Bitte wenden Sie sich an den Verfasser des Beitrags.

Sehr geehrter Herr Grupp,

Ihren Artikel habe ich mit großem Interesse gelesen. Nun habe ich aus aktuellem Anlass zwei Fragen:

Ein Freund war Belgier und ist im Januar dieses Jahres in einer deutschen UNI-Klinik gestorben. Zu Lebzeiten hatte er seinen Lebensmittelpunkt 16 Jahre in seinem Haus in Belgien. Aus drei Ehen hat er fünf Kinder. Zwei Kinder leben in Belgien und sind belgische Staatsbürger, drei Kinder leben in Deutschland und haben einen Deutschen Personalausweis. Aus beruflichen Gründen hatte sich der Verstobene, um in Deutschland besteuert zu werden, zu Lebezeiten eine “Briefkastenadresse”, keine Wohnung, zugelegt, auf die er sich auch beim zuständigen deutschen Einwohnermeldeamt angemeldet hatte.

Mit dem Tod bestand der Testamentsvollstrecker, ein Steuerberater, darauf, dass der Verstorbene als Leiche (Asche) nicht nach Belgien zurückgeführt werden dürfte, da der Nachlass (mehrere Millionen und Immobilien) nach dem deutschen Erbschaftsrecht besteuert werden sollte. Und nicht nach belgischem Recht. Dies hätte für die Kinder katastrophale steuerrechtliche Folgen.

Der “letzte Wille” des Verstorbenen wurde kurzerhand außer Kraft gesetzt und die Urne in Deutschland beigesetzt.

Ich selber habe 15.000,00 € geerbt.

Zwei Fragen:

Mach ich mich strafbar, wenn ich diesen Sachverhalt für mich behalte und nicht anzeige?

Wie muss ich meine 15.000,00 € versteuern, nach belgischem oder deutschem Recht?

Für Ihre Antwort danke ich Ihnen aufrichtig.

Dear,

What will be the German tax if you are living in Germany but you are flemisch and got a gift from your parents or aunts who paid the belgium gift tax. You are having the Naked Eigendum but they keep the Nutzungsrecht.

What if they die and you get the Nutzungsrechten. What will be the german tax rate or isn’t there any as those assets have already been taxed by the Belgium autorities?

Thanks for your advice

Eline

Ich habe ein neues Lieblingswort gefunden: Registrierungssteuern. *g*

hallo,

inwieweit trifft folgendes zu:”Nur wer bei den EU-Institutionen beschäftigt ist, darf im Todesfall eine Behandlung nach den Regeln des Heimatlandes erwarten.”

szenario: ehepaar, 2 kids, testamentarisch verfügt nach dt. erbrecht behandelt zu werden. beide nicht belgische staatsbürgerschaft. partner 1 bei eu-institutionen, wohnsitz in D beibehalten und special-ID, partner 2 und kids wohnsitz in BE, wohnsitz in D vorübergehend aufgegeben.

kauf eines hauses in BE zum gemeinsamen besitz..da keine weiteren wohnimmobilien im besitz die BE-steuererleichterungen in anspruch genommen (verminderung der eintragungsgebühr). dementsprechend fuer 5 jahre an das objekt wohnsitzmaessig gebunden…

unfalltod eines partners: nach DE-recht erbt ehepartner 50%, rest wird zu je 1/2 auf die kids aufgeteilt. ist dieses recht anwendbar, da beide partner vorhatten spätestens zur pensionierung wieder nach D zu ziehen (und dashaus in BE zu verkaufen) oder gilt wegen der wohnsitznahme BE-recht..

steuerrecht: annahme das haus wird auf 300.000 geschätzt, wer muss nun wann welche steuern zahlen wenn noch 100.000 eur kredit auf dem objekt lasten ? ueberlebender ehepartner erhält nach dt. recht 50% des eigentums des partners-> zu versteuern 50.000 EUR und kids je 25.000 EUR? was, wenn kredit ueber eine unfalltod-versicherung abgesichert ist mit direktauszahlung an die finanzierende bank…muss nun die gesammte summe von 300.000 eur versteuert werden?

partner 1 ist darüberhinaus als alleineigentümer im grundbuch eingetragen von ländereien in D..die nach der hochzeit aus gemeinsamen mitteln erworben wurden..muss bei ableben dieses partners der gesamte wert versteuert werden? oder wird hiervon 50% abgezogen und der rest versteuert?

falls De-erbrechtsfolge nicht anwendbar (wegen dem wohnsitz), WANN müssen die erben (in dem fall die kids) erbschaftssteuer zahlen..und muss der niessbrauch des ueberlebenden ehepartners an dem Haus ebenfalls versteuet werden?

vielen dank fuer die beantwortung

hn

Sehr geehrter Herr Grupp,

die beste Information die ich bisher zu dieser Thematik gefunden habe.

Ich selbst (Deutscher) wohne in in Belgien und werde in Deutschland ein Haus erben.

Eigentlich sollte ich nach der hier geschilderten Sachlage nach Deutschland zurückkehren und meine Pension da geniessen.

Oder – wenn ich unmittelbar nach dem Tod des Erblassers (Mutter) meinen Wohnsitz von Belgien nach Deutschland verlege entgehe ich damit der belgischen Erbschaftssteuer?

Oder wenn ich unmittelbar vor dem Tod der Mutter von Belgien nach Deutschland wechsle ist das eine geeignete Lösung um dem belg. Fiskus zu entgehen?

Könnte Sie Ihren Kommentar mit Antworten auf diese Fragen ergänzen?

Vielen Dank und herzliche Grüsse

Gert Geiger

Lieber Herr Kollege Grupp,

wieder einmal auf den Punkt gebracht. Sehr gute Zusammenfassung!

Beste Grüße

Carsten Neuhaus