Von Walter Grupp.

Von Walter Grupp.

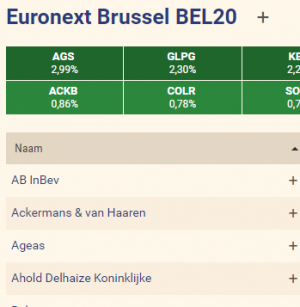

Belgien ist einerseits bekannt für seine hohen Steuersätze. So ist die Einkommensteuer eine der höchsten der Welt. Allerdings werden damit auch soziale Leistungen finanziert, die von der Bevölkerung geschätzt werden. Aber auch die Steuern auf den Nachlass erreichen mit bis zu 80% einen Höchststand in Brüssel und der Wallonie für entferntere Nachfahren, was den schlechten Ruf belgischer Steuerbelastungen bestätigt.

Und trotzdem reden viele von Belgien als einem Steuerparadies. Das Land ist seit jeher bekannt für seine großzügige Behandlung von so genannten „Handschenkungen“. In Belgien bleibt alles, was beweglich ist, – Geld, Gold, Schmuck, Uhren, Oldtimer, Wein, Wertpapiere – alles, was man praktisch per Hand übergeben kann, steuerfrei. Geld darf man auch überweisen.

Wo kann man noch völlig legal Millionen Euro an wen auch immer verschenken, ohne einen Cent Schenkungssteuer zahlen zu müssen?

In Deutschland gibt es zwar hohe Freibeträge fürs Verschenken und Erben, 500 000 € für Ehe – und Lebensgemeinschaftspartner, 400 000 € für Kinder, 200 000 € für Enkel. Ab da beginnt aber auch bei uns die Steuerpflicht, im Extremfall bis 50%. (Natürlich darf man fragen, wer soviel erbt, dass er über den Freibetrag kommt?)

https://www.anwalt.org/erbschaftssteuer/

Stirbt jetzt aber der Wohltäter in Belgien vor Ablauf von 3 Jahren, kann die Schenkung womöglich zum Alptraum werden. Denn dann wird die Schenkung als Erbschaft behandelt bzw. dem Erbe hinzugerechnet und im Zweifel mit

hoher Erbschaftssteuer belastet. So spielt also der Nachweis des genauen Zeitpunkts der Schenkung eine grosse

Rolle. Dazu kann der Fiskus entgegenhalten, die Schenkung von Geld sei in Wahrheit ein Darlehen oder sie sei an Bedingungen geknüpft, die nie erfüllt worden seien.

Das Freikaufen von der Anrechnungsfrist und Nachweisschwierigkeiten

Daher haben die Regionen schon vor längerem entschieden, dass man sich von der 3-Jahresfrist mit einem bescheidenen Obulus freikaufen kann. Und damit auch von Diskussionen mit dem Fiskus. Die Finanzkasse sagt dazu „besser als gar nichts“. Der Preis für Handschenkungen an die Kinder, Ehepartner und denen Gleichgestellte beträgt am Anfang in Brüssel und Flandern bescheidene 3 %. In der Wallonie ist der Tarif mit 3,3 % für Kinder und Gatten etwas teurer.

Die Einschaltung eines Notars ist bequemer

Derzeit ist eine Schenkung mit oder ohne Beteiligung eines Notars möglich. Die Zahlung und Registrierung kann jeder selber vornehmen. Die Erklärung dafür wird vom Schenker unter Zuhilfenahme des Formulars Nr. 2735 abgegeben, so abrufbar auf der website www.impots.gouv.fr. Eine Pflicht für den Gang zum Notar gibt es im Fall von Schenkungen derzeit nur in wenigen Fällen. So für Schenkungen von Namensaktien oder Schenkungen mit Nießbrauch, Übertragung von Aktien einfacher Gesellschaften oder einer Familienholding.

Der Notar bietet einen bequemen und sicheren Weg. Man zahlt die Registrierungsgebühr bzw. „Schenkungssteuer“ von 3% an ihn, die er weiterleitet. Er übernimmt die Registrierung und bietet eine weitere Gewähr für eine korrekte Schenkung. Womöglich bietet er sogar einen Kaffee an. Sein bescheidenes Honorar ist so manchem die Sache wert. Die noch anfallende Stempelgebühr u.ä. ist zu vernachlässigen.

Stirbt der Mäzen dann in den nächsten Tage, darf nichts mehr hinzugerechnet werden. Zweifel an der Schenkung sind ausgeschlossen.

Nießbrauch für die Eltern, nacktes Eigentum für die Kinder

Wer seinen Kindern misstraut, kann sich darauf beschränken, nur das „nackte“ Eigentum – so an einem vermieteten Haus zur Sicherung der Altersvorsorge, zu übertragen.

Daher wird in Belgien Kindern beim Kauf einer Immobile – so für die Ferien oder zur Vermietung oft nur das „nackte“ Eigentum übertragen. Am besten schenkt ein Elternteil dem Abkömmling schon beim Kauf das Geld dafür. Das setzt natürlich genügend Liquidität voraus. So kann das Kind aber von Anfang an als sog. nackter Eigentümer eingetragen werden. Der nackte Eigentümer zahlt allerdings dieselbe Steuer wie beim Erwerb von Volleigentum. Dafür wird er mit dem Tod der Eltern automatisch Volleigentümer. Die Eltern behalten sich den Nießbrauch vor und sind so gegen einen Rausschmiss abgesichert. Sie können so die Miete einstreichen. Oder in der Villa am Meer bis zum Ableben uneingeschränkt Ihren Vergnügungen nachgehen. Nur verkaufen können Sie ohne Zustimmung der Abkömmlinge nicht mehr.

Der Erbvertrag (pacte successoral)

In einem Erbvertrag (pacte successoral) können die Interessen von leiblichen Kindern ausgeglichen und berücksichtigt werden. Die Grundidee ist, dass sich Eltern und Kinder an einen Tisch setzen, um eine sachgerechte Verteilung herauszufinden und festzuschreiben. Auch z.B. unter Berücksichtigung von schon zu Lebzeiten zugewendeten Vorteilen, wie einer teuren Ausbildung oder Schenkungen.

Zwar gilt ein solcher Pakt in erster Linie zwischen den Eltern und leiblichen Kindern. Aber auch Stiefkinder könnten anlässlich einer solchen Vereinbarung Berücksichtigung finden und intervenieren. Da der Pakt die Rechte der Kinder erheblich, aber gewollt einschränken kann, muss er vor einem Notar geschlossen werden.

https://www.notaire.be/donations-successions/je-planifie-ma-succession/les-pactes-successoraux

In Flandern können Stiefkinder u.ä. jedenfalls damit rechnen, steuerlich wie leibliche Kinder behandelt zu werden, wenn sie vor dem 21. Jahr wenigstens 3 Jahre mit dem Verstorbenen zusammengelebt haben. Für den Nachweis ist wichtig, dass sie bei ihm auch mit seiner Anschrift gemeldet waren. Insbesondere müssen sie dazu die entsprechende Zuwendung und Fürsorge wie ein leibliches Kind erfahren haben.

Brüssel hat dazu vor kurzem die klarsten Regeln aufgestellt. Dort können die Halbschwestern und -brüder, wie auch andere Kinder ganz ohne verwandtschaftliche Beziehungen unter Voraussetzungen den leiblichen Kindern gleichgesetzt werden. Und damit ebenfalls vom günstigen Tarif für die gerade Linie profitieren, vorausgesetzt, sie lebten ohne Unterbrechung während nur einem Jahr mit dem Verstorbenen zusammen, insbesondere im Todeszeitpunkt. Vorausgesetzt auch, dass ihnen wie in Flandern dieselbe Förderung und Zuwendung wie ein biologisches Kind zuteil wurde. Insbesondere muss es an derselben Adresse gemeldet gewesen sein.

In der Wallonie ist die Situation nicht ganz so klar. Ein enges Zusammenleben des Kindes aus einer anderen Ehe oder Lebensgemeinschaft („enfant d’un autre lit“) jedenfalls während 6 Jahren dürfte aber auch dort für eine ähnliche Behandlung genügen.

Der Generationensprung, ein Ausweg, wenn der Geldsegen zu spät kommt

Früher erbte man im Schnitt mit 30 Jahren, in einem Alter, in dem ein Zuschuss für den Aufbau der Zukunft, eines Geschäfts, oder dem Erwerb einer Familienwohnung willkommen war. So traurig der Anlass auch sein mag, heute erbt man im Durchschnitt mit 50 Jahren, da kommt der Geldsegen zu spät. Man hat schon alles. Das Haus ist abbezahlt.

Daher wurde das Verschenken von Immobilien schon zu Lebzeiten in allen Regionen auch folgerichtig erleichtert (siehe oben). Dem gleichen Ziel dient aber auch das steuerlich favorisierte Überspringen einer ganzen Generation zugunsten der Enkel. Flandern hat den Generationssprung als erste Region gangbar gemacht. Mit dieser Lösung ist auch kein Testament mehr notwendig.

Heute kann also in Flandern auch nur ein Teil des Erbes in direkter Linie auf die übernächste Generation übertragen werden, wenn immer der Begünstigte damit sein Einverständnis erklärt. Eine zweimalige Besteuerung entfällt damit. Es genügt, wenn der Teil während eines Jahres übertragen wird. Sofern die Übertragung vor einem Notar stattfindet, ist diese Übertragung dann, weil ja bereits belastet, von jeder anderen Registergebühr bzw. „Schenkungssteuer“ befreit, sofern sie den Wert des Nachlasses nicht übersteigt. So kann der Erbe einen Teil, den er glaubt, zum Leben zu benötigen, behalten. Den Rest kann er seinen Enkeln überlassen. Gerade rechtzeitig, wenn das Leben beginnt, teuer zu werden. Allerdings ist stets abzuwägen, ob eine „Handschenkung“ nicht vorteilhafter ist als der Generationensprung. Oder ein Vermächtnis.

Die Region Bruxelles-Capitale scheint noch nicht soweit zu sein. Aber auch sie wird den Steuerverlust verschmerzen, wenn sie im Steuerwettbewerb nicht verlieren will.

Die Wallonie hat bereits für einen Generationssprung ähnlich wie in Flandern votiert. Dieser muss innerhalb von 90 Tagen nach Abgabe der Erbschaftssteuererklärung vor einem Notar durchgeführt werden. Da es sich um eine regionale Regelung handelt, genügt es, wenn der Verstorbene seinen Sitz in der Region hatte. Wo die Kinder leben, spielt keine Rolle. Eine Ausschlagung der Erbschaft braucht es nicht.

Auch in Deutschland wird ein solcher Verzicht praktiziert, so dass sogleich die nächste Generation zum Zuge kommt.

Mehr kinderlose Partnerschaften

Immer mehr Partnerschaften bleiben kinderlos. Geschwister oder noch weiter entfernte Verwandte erben daher häufiger. Das ist der Grund, warum Flandern den Spitzensatz auch für entfernte Erben von 65% auf 55% abgesenkt hat. Zusätzlich wurde der Eingangssatz auf 25% herabgesetzt, damit sind auch kleinere Erbschaften entlastet. Brüssel und die Wallonie werden sich mit ihren Tarifen für Nichtverwandte an dieser Lösung ein Beispiel nehmen müssen.

Ein weiteres Steuergeschenk wird noch Mitte des Jahres 2021 in Flandern erwartet. Danach soll ein Betrag von bis zu 15 000 € insgesamt (für alle) an Geschwister, eine Kusine oder selbst einer dritten nichtverwandten Person per Testament zu einem reduzierten Steuersatz von nur 3 % anstelle von 25% vermacht werden können. Bleibt zu hoffen, dass das so durchgeht.

Vermögen im Ausland

Hat der Verstorbene seinen Sitz in Belgien, zählt auch sein gesamtes Auslandsvermögen zum Erbe. Es ist das gesamte Vermögen auf der Welt in der belgischen Erbschaftssteuererklärung anzugeben. Nur für EU-Beamte und Nato-Angehörige gelten Besonderheiten.

Obwohl es kein Doppelbesteuerungsabkommen für die Erbschaftssteuer mit Deutschland gibt, wird aber in der Regel bei Grundstücken den Finanzämtern vor Ort im Ausland das Besteuerungsrecht überlassen. Mit allen positiven Folgen. Denn damit gelten auch die hohen deutschen Freibeträge, wenn das geerbte Grundstück in Deutschland liegt. Belgien besteuert dann in der Regel nicht nochmals. Die Begründung dafür wird aus den komplizierten Spielregeln des internationalen Privatrechts hergeleitet. Allerdings darf Belgien fiktiv den Wert dieses Grundstücks im Ausland dem anderen Vermögen hinzurechnen. Dann darf Belgien den dafür so ermittelten höheren Steuersatz anzuwenden (Progressionsvorbehalt).

Wegen der hohen Freibeträge in Deutschland fällt häufig für das Grundstück gar keine Steuer in Deutschland an. Dann ist theoretisch nicht ausgeschlossen, dass der belgische Fiskus in die Versuchung kommen kann, dennoch eine Besteuerung in Belgien zu erwägen. Klarheit kann endgültig nur der Abschluss eines Doppelbesteuerungsabkommens für Erbschaften – so wie mit Frankreich – schaffen.

Wohnsitzwechsel

Sinn des Steuerwettbewerbs ist, dass die Bürger Ihren Wohnsitz in der Region nehmen können, welche die geringste Belastung vorsieht. Dafür muss man aber mindestens zweieinhalb Jahre in der Region wohnen. Solange gelten die alten Bedingungen. Das gilt in allen Regionen.

https://www.axabank.be/fr/blog/droits-de-succession-en-flandre

Wer z.B. Deutschland verlassen will, muss seine Bindung zu Deutschland vollständig kappen. Es reicht dabei nicht aus, wenn der Erblasser oder Erbe den Wohnsitz einfach in ein anderes Land verlegt, um der Erbschaftssteuer unmittelbar zu entgehen. In Deutschland gilt dazu nach § 2 Abs. 1 Nr. 1 lit. b ErbStG, dass sich Erblasser und Erbe mindestens volle 5 Jahre im Ausland aufgehalten haben müssen, um der deutschen Steuerpflicht zu entgehen. Auch einen 2. Wohnsitz dürfen sie nicht in Deutschland behalten.

Schenkungen und Vermächtnisse an wohltätige Einrichtungen

In Flandern werden Schenkungen zugunsten wohltätiger Vereine u.ä. derzeit mit 5,5 % besteuert. Für Schenkungen ab Mitte 2021 darf man davon ausgehen, dass der Satz abgesehen von einigen wenigen Ausnahmen auf 0 % sinkt. Auch Vermächtnisse in einem Testament zugunsten einer solchen Einrichtung, bislang mit 8,5% belastet, sollen Mitte des Jahres auf 0% gesetzt werden.

Bruxelles-Capitale belastet Schenkungen an Stiftungen und Vereine ohne Gewinnerzielungsabsicht, also in erster Linie karikative Organisationen, sind 7% an den Fiskus zu zahlen. Von anderen Stiftungen und Vereine werden 25% verlangt.

In der Wallonie werden für Schenkungen und Vermächtnisse 7% fällig, jedenfalls wenn sie anerkannte wohltätige Vereine (ASBL) und Stiftungen sind.

Fristen

In allen 3 Regionen gilt für die Abgabe der Erbschaftsteuererklärung eine Frist von 4 Monaten ab dem Todeszeitpunkt. Ist der Erblasser nicht in Belgien, sondern in einem anderen EU-Land verstorben, gelten 5 Monate. Und sofern der Tod des Erblassers außerhalb der EU stattfand, sind 6 Monate zu beachten.

Fazit

Dank der Regionalisierung lohnt es sich wieder, auch in Belgien zu erben. Wenigstens für die Allernächsten sind die Steuersätze auf einem erträglichen Maß angekommen. Die neuen Instrumente, der Erbvertrag (pacte successoral) oder der Generationensprung ergänzen die klassischen Instrumente, wie Schenkung, Testament bzw. Vermächtnis.

Vieles ist derzeit jedoch in Bewegung und noch nicht ganz rund. So die absurden Spitzensätze für weiter entfernte Nachkommen in Brüssel oder der Wallonie.

Ein „must“ bleibt jedoch in Belgien das klassische Instrument der Handschenkung zu Lebzeiten. Die Verlängerung von Anrechnungsfristen, wie sie in Flandern bevorsteht, erhöht allerdings den Druck darauf, sich für die offizielle Registrierung zu entscheiden. Sie ist mit einer Registrierungsabgabe verbunden, die der Sache nach nichts anderes als eine (geringe) Schenkungssteuer ist. Die belgische Tradition der völligen Steuerfreiheit einer Handschenkung ist bald vorüber.

Walter Grupp ist Rechtsanwalt und Fachanwalt für Steuerrecht (DE) sowie Comptable-fiscaliste agréé IPCF (BE). Unser Bild zeigt ihn mit Botschafter Kotthaus bei der Verleihung des Bundesverdienstkreuzes.

Walter Grupp ist Rechtsanwalt und Fachanwalt für Steuerrecht (DE) sowie Comptable-fiscaliste agréé IPCF (BE). Unser Bild zeigt ihn mit Botschafter Kotthaus bei der Verleihung des Bundesverdienstkreuzes.

Den vollständigen Text seines Beitrags finden Sie in der 17seitigen Datei mit dem Titel Neues und Altes von der Erbschaftssteuer 2021 zum Herunterladen.

Beiträge und Meinungen